供应链金融之反向保理的前世今生

- 2019-08-19 08:58:00

- 杨舸 转贴

- 5894

01 供应链金融之反向保理

在国家政策支持和“互联网 + 浪潮”的推动下,中国的供应链金融领域产生多样化的发展模式和创新服务类型,保理业务开始出现正向和反向之分。保理业务是指以债权人转让其应收账款为前提的,集应收账款催收、管理、坏账担保及融资于一体的综合性金融服务。

什么是反向保理,顾名思义,即依托于供应链核心企业的信用,沿着交易链条反方向,向与核心企业有长期稳定业务往来的供应商提供保理融资服务。作为一种传统保理业务的创新,其通过实力强大的核心企业切入链,针对中小供应商资质较弱、授信额度不高、融资规模较小的特点,以核心企业信用替代中小供应商信用,实现供应链上下游资金融通的目的。

从目前为止的实践来看,供应链反向保理 ABS 项目主要采用两种模式,一种是保理公司受让债权人(核心企业上游供应商)的应收账款所有权的模式,作为原始权益人开展之后的资产证券化相关工作;另一种是代理人模式,即保理机构接受原始权益人委托作为代理人开展资产证券化的相关工作。

02 反向保理 ABS 之房地产

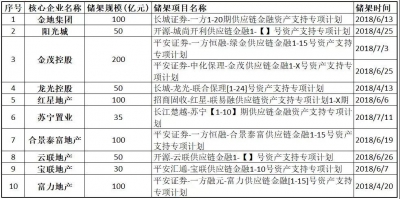

在供应链保理 ABS 项目实践中,房地产企业尤为突出。据数据显示, 2017 年万科供应链金融 ABS 发行量高达到 215.04 亿元, 2018 年至今发行量为 102.79 亿元; 2017 年碧桂园发行量为 98.93 亿元, 2018 年至今规模为 294.00 亿元,增长迅速。这两家房地产企业均是通过深圳证券交易所发行的供应链保理 ABS 产品,其总额在同类型 ABS 中占比超过 9 成。除这两家外, 2018 年上半年其他房地产企业,包括保利、华夏幸福、新城控股等发行规模共计 118.28 亿元。其中, 2018 年上半年,新储架的规模高达 815 亿元,详见下表列示。

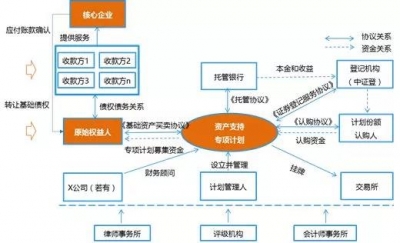

反向保理 ABS 的交易架构:

反向保理 ABS 基础资产为保理债权,在此模式中,有三点需重点关注。

第一,核心企业付款方主体评级需要在 AA+ 或以上,由于反向保理依赖于买方(债务人)的资信,因此,一旦确定了核心企业,对买方的资信、行业、业务规模、实力等方面已经有了初步判断。另外,保理基础资产带有追索权,则能起到双重保障的作用。按照有无追索权分类,商业保理可分为有追保理和无追保理。有追保理系指当保理商受让的应收账款因任何原因(包括但不限于出现争议应收账款、买方无力支付或不愿支付等任何情形)不能按时足额回收时,保理商均有权向供应商进行追索,供应商应确保买方按时足额向保理商进行支付。

相反,无追保理则是由保理商独自承担买方拒绝或者无力付款的风险,因此相较于有追保理,无追保理对于保理商的风险更大。在实践中,保理商往往作为资产服务机构为专项计划提供基础资产池监控、债权催收、资产与风险隔离管理等服务,若供应商与保理商签订的为无追索权保理合同,则对于保理商的风控制度、财务状况及资信情况需谨慎分析。

第二,对于房地产业供应链来说,不管是行业集中度还是区域集中度都相对较高。应收账款的直接债务人主要集中在房地产行业和建筑行业,行业集中度很高,且易受到经济周期波动的影响,因此对于债务人的偿债能力需要谨慎判断。从区域分布来看,直接债务人分布一般与核心房地产企业在全国的地产项目布局趋同,对于区域化布局的房地产企业来说区域集中度相对较高。

第三,在增信措施方面,反向保理 ABS 的增信措施将核心企业的信用引入,在基础层面作为共同付款人对基础资产进行增信。为引入核心企业为其合并财务报表范围内企业的清偿能力提升信用,从底层基础资产层面,通常有两种不同的处理方式,分属不同的法律关系,即并存的债务承担(亦称“债务加入”)与保证。主要区别在于,债务加入即在不免除原债务人义务的前提下,作为共同债务人向债权人承担付款义务;保证是在原债务人不履行相应义务情况下承担担保责任的行为。

另外值得一提的是该类型项目以储架发行计划居多,由于供应链反向保理 ABS 的基础资产同质性较高,万科和碧桂园两家目前均采用储架发行的方式,并且采用“黑红池”机制。关于“黑红池”机制,通过储架及“黑红池”模式简化了发行程序,减少保理公司资金的时间占用,大大提高了融资的灵活性,提高了融资效率。

03 供应链金融反向保理 ABS 未来方向

商业银行参与其中

在政策不断支持和鼓励商业银行开展中小企业金融服务创新的大背景下,我国商业银行在长久以来为企业提供金融服务与业务合作的过程中,储备大量资信良好的合作客户。可向其核心企业推广反向保理业务,为其供应商进行融资,一方面稳定发展的供应商可以保证核心企业关键原材料的供应,另一方面银行可作为其他角色参与其中,资金托管人,承销商,财顾或者投资方参与其中,增加收入。

特殊服务机构

特殊服务机构通过提供某种技术参与其中,例如大数据、云计算、区块链等。以区块链技术为例,随着我国保理行业的快速发展,保理公司增长迅速的同时也存在一些困境,例如,我国尚未形成既权威又健全的企业信用资信系统,保理公司在信用风险识别、评估、追究法律责任时困难重重;对于风险管理中的信息不对称,特殊服务机构能够提供区块链技术,该技术的引入可以起到整合信息流及打通底层数据的作用,使得供应链上每笔交易都得以录入并开放给所有参与者,且数据信息具有及时性、不可篡改的特点,加强底层资产质量透明度和可追责性,解决了各方对底层资产真实性的问题。特殊服务机构运用新科技进行技术支持能够促进供应链金融在未来更好的发展。

文章来源:小资管大时代