全面解析供应链ABS发行全过程

- 2019-08-19 09:01:00

- 杨舸 转贴

- 8284

供应链 ABS 是指以供应链核心企业的应收应付款为基础资产发行的 ABS 。由于证券化过程中通常会借助保理商,因此很多时候也以保理 ABS 的面目出现。非供应链类的保理 ABS 占比很小同时考虑到信息获取难度,为方便起见我们在筛选时一并计入供应链 ABS 。

为了帮助大家更加了解供应链 ABS ,保理君就先详细的给大家讲讲供应链 ABS 交易结构及交易流程。

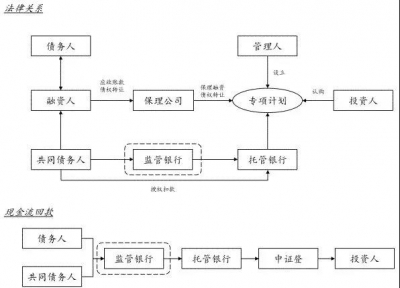

目前 , 供应链金融资产证券化较为常规的前端应收账款归集交易环节主要采用反向保理模式 , 也即由保理公司归集基础贸易项下供应商 (" 融资人 ") 对核心企业下属项目公司 (" 债务人 ") 持有的应收账款 , 并由保理公司作为原始权益人发起资产支持专项计划 (" 计划 "), 计划端的主要交易流程如下所示 :

1. 计划设立

管理人向投资者募集资金设立计划并发行资产支持证券。

2. 基础资产购买

管理人以认购资金向原始权益人购买基础资产 , 实现基础资产由原始权益人向计划转让。基础资产即为原始权益人根据保理合同享有的保理融资债权及其附属权益。

3. 基础资产服务

管理人委托资产服务机构根据《服务协议》的约定 , 负责基础资产对应应收账款的回收和催收 , 以及违约资产处置等基础资产管理工作。

4. 基础资产托管

由托管银行为计划提供资产托管服务。

5. 计划收益 / 本金分配

在相应的分配日 , 管理人根据资产管理合同的约定 , 向托管人发出分配指令 , 托管人根据分配指令 , 进行计划费用的提取和资金划付 , 并将相应资金划拨至登记托管机构的指定账户用于支付资产支持证券本金和预期收益。

接下来我们来讲供应链 ABS 基础资产及其构建流程。

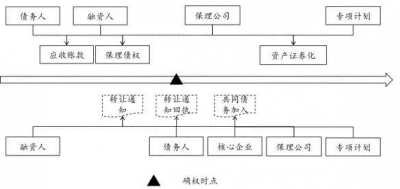

供应链金融资产证券化的基础资产一般系指由保理公司 ( 作为原始权益人 ) 于计划设立日转让给管理人的原始权益人对融资人、 债务人、回购人 ( 一般即为供应商 ) 以及核心企业 ( 作为共同债务人 ) 享有的保理融资债权及其附属权益。拆分而言 , 保理融资债权一般系指原始权益人转让予管理人的 , 原始权益人基于保理合同、基础合同、付款确认书而对债务人、共同债务人享有的要求其支付基础合同项下的应收账款以及对回购人享有的要求回购人回购争议应收账款 , 从而获得应收账款未偿价款余额、逾期管理费及其他应付款项的权利。附属权益则一般系指与保理融资债权有关的、为原始权益人的利益而设定的任何担保或其他权益。基础资产涉及的法律文件一般包括 : 保理合同、应收账款转让通知及回执、 付款确认书等书面法律文件 , 视每单证券化项目的不同 , 前述文件名称也会存在不同。 基础资产的构建对于供应链金融资产证券化而言较为的重要 , 以下则将目前市场上较为常见的基础资产的构建流程进行简要的介绍 , 具体的时间顺序和相关操作请见下图:

1. 基础法律关系的生成

融资人与债务人签订《商品销售合同》、《建设工程服务合同》等基础合同 (" 基础合同 "), 基于基础合同的约定 , 融资人向债务人提供商品或服务 , 并持有对债务人的应收账款。

2. 保理法律关系的生成

基础贸易项下融资人作为供应商对债务人销售商品或提供服务而对债务人享有应收账款债权 , 由融资人向保理公司提出融资申请 , 申请将其享有的应收账款债权转让予保理公司。保理公司与融资人签订《保理合同》 , 受让融资人对债务人享有的应收账款 , 并为其提供相关保理服务。

3. 付款要素的确认

在保理公司与融资人签订保理合同受让融资人对债务人享有的应收账款后 , 由于基础合同中对于应收账款的付款时间点、金额、扣减减免、抗辩等事项存在一定的不确定性 , 因此市场上一般会通过应收账款转让通知及回执等书面文件对于前述事项予以完善 , 明确付款时间点、金额 , 稳定未来回款的现金流 , 债务人对于该等事项予以确认。当然市场上也存在不同的书面文件的要求 , 但其核心则均是对于前述不确定事项的完善。

4. 核心企业信用的加入

如前所述供应链金融资产证券化的核心是依赖于核心企业的主体信用 , 因此核心企业的信用加入对于供应链金融资产证券化交易至关重要 , 目前惯常操作 , 核心企业一般可以通过两种方式将其信用纳入到基础资产中 , 分别为 a) 债务加入的方式 ; b) 差额支付或担保的方式。前者是由核心企业作为共同债务人通过签署付款确认书的方式加入到基础合同的法律关系中承诺与债务人共同进行还款义务的履行 , 后者则是通过签署担保函 / 差额支付承诺函的方式作为担保人或差额支付承诺人对于债务人未履行义务的部分承担还款义务。

5. 基础资产的转让

最后 , 由保理公司作为原始权益人 , 以其受让的基础资产发起资产支持专项计划。

再来看看供应链资产证券化产品的主要构思模式:

债务人单一,一般为信用优质的核心企业及其下属公司;债权人较为分散,主要为上述提到的若干家中小型供应商企业。

供应商在履行完应尽义务且验收合格后,直接债务人形成对其的应付义务。供应商将该笔应收债权出让给保理公司形成现金回流,保理公司收集若干笔对上述核心企业及其下属公司的同质应收账款债权后作为原始权益人将基础资产出让给专项计划完成资金回收,同时提供后续应收账款回收服务。

核心企业作为共同债务人以加入债务的形式为资产证券化产品提供信用支持。

在上述模式下,供应商能够提前完成现金回流,加速自身现金流周转。而驱动核心债务人开展上述项目的原因来自以下两个方面:

1 )核心企业由于正常经营形成的贸易规模较大,对应的供应商数据较多,对于供应商资质、各类文件等审核性工作较为繁琐,而保理公司依靠后台系统支持和专业分化分工可以节省核心企业的人力物力,使其运转更加高效。

2 )专项计划成立时,运用投资者资金替核心企业结清供应商的应付账款,专项计划到期时核心企业归还该笔现金流,当上述模式实现滚动持续发行时,核心企业可以持续以公开市场资金支付自己的成本项,减少期间资金的占用,提高内部可支配现金流。

核心企业通常是行业排名前列的企业,资金雄厚,实力和规模较大,由于核心企业是供应链上下游中小企业开展生产活动和贸易活动的依托,核心企业的信用水平直接决定了应收账款的可回收性。

最后,我们来看一些关注要点。

大多数供应链 ABS 的交易结构会加一层保理公司,有正向保理和反向保理两种模式, 无论是否加一层保理 SPV ,都要穿透核查底层的基础资产—应收账款,下面我们来看一下应收账款的关注要点。

1 、界定清晰

基础资产界定应当清晰,附属担保权益(如有)的具体内容应当明确。

2 、合法合规

原始权益人应当合法拥有基础资产,涉及的应收账款应当基于真实、合法的交易活动(包括销售商品、提供劳务等)产生,交易对价公允,且不涉及《资产证券化业务基础资产负面清单指引》。应收账款系从第三方受让所得的,原始权益人应当已经支付转让对价,且转让对价应当公允。

3 、合同真实有效

基础资产涉及的交易合同应当合法有效,债权人已经履行了合同项下的义务,合同约定的付款条件已满足,且债务人履行其付款义务不存在抗辩事由和抵销情形。

4 、可特定化

基础资产涉及的应收账款应当可特定化,且应收账款金额、付款时间应当明确。

5 、权属明晰

基础资产的权属应当清晰明确,不得附带抵押、质押等担保负担或者其他权利限制。已经存在抵押、质押等担保负担或者其他权利限制的,应当能够通过专项计划相关安排在原始权益人向专项计划转移基础资产时予以解除。

6 、可转让性

1 、《合同法》第 79 条规定了不得转让的 3 种情形:

债权人可以将合同的权利全部或者部分转让给第三人,但有下列情形之一的除外:( 1 )根据合同性质不得转让;( 2 )按照当事人约定不得转让;( 3 )依照法律规定不得转让。

2 、根据担保法司法解释第 28 条,如果基础资产对应的保证合同中约定禁止债权转让,则可能合同债权无法入池。

3 、根据交易所发布的《应收账款资产支持证券挂牌条件确认指南》,基础资产应当具有可转让性。基础资产的转让应当合法、有效,转让对价应当公允。存在附属担保权益的,应当一并转让。

7 、通知债务人

应收账款转让应当通知债务人及附属担保权益义务人(如有),并在相关登记机构办理应收账款转让登记。

8 、分散度要求

基础资产涉及核心企业供应链应付款等情况的,资产池包括至少 10 个相互之间不存在关联关系的债权人且债务人资信状况良好。

文章来源:保理人